「子供の将来のために学資保険入っておいた方がいいのかぁ〜?

どんなメリットがあるんだろう??

デメリットはないんだろうかぁ??」

このような疑問にお答えします。

先に結論を記載させていただきます。

- 保険会社倒産リスク

- 長期資金拘束リスク

- ペイオフ対象外

- 低すぎる利回り

- 物価上昇リスク

本記事では、「学資保険はメリットよりデメリット過多!おすすめしない理由5選」というテーマでまとめさせていただきます。

「子供が生まれたので、学資保険入っとかなきゃなぁ〜」となんとなく始めてしまうと、とても危険です。

子供のために始めるものであれば、きちんと内容を理解した上で、対応を決めていただければと思います。

それでは、見ていきましょう!

学資保険とは?

学資保険とは、子どもの教育資金を準備するための貯蓄型の保険のことです。

毎月の保険料を払うことで、子どもの成長に合わせた進学準備金や満期学資金を受け取ることができます。

また不慮の事故などで親が亡くなった場合、それ以降の支払いが免除となりますが、保障は継続されるのが大きな特徴です。

- 子供の教育資金のための貯蓄型保険

- 親が亡くなった際は、それ以降支払い免除(保障は継続)

学資保険のメリット

- 強制的にお金が貯められる

- 税制的に有利

- 万が一の際、支払い免除

強制的にお金が貯められる

予め決められた金額が毎月引き落とされるため、強制的にお金が貯められます。

お金の管理が苦手な方にとっては、自動的に積み上がっていきますのでメリットと言えるでしょう。

税制的に有利

学資保険は生命保険の一種と考えられます。

学資保険を払っている間は、生命保険料控除で所得税を少なくすることができます。

万が一の際、支払い免除

不慮の事故などで、契約者である親が亡くなってしまったら、その後の支払いは免除となる上、保障は継続されます。

学資保険のデメリット!おすすめしない理由5選

- 保険会社倒産リスク

- 長期資金拘束リスク

- ペイオフ対象外

- 低すぎる利回り

- 物価上昇リスク

上記メリット以上に、このようなデメリットが大きすぎため、学資保険はオススメしません。

①〜③をまとめると「元本割れリスク」、④〜⑤は「価値下落リスク」に分けられます。

支払った金額より、戻ってくる金額が少ないのが「元本割れリスク」です。

また元本割れはしなくても、物価上昇などにより、支払った金額の価値が相対的に下がってしまうのが「価値下落リスク」です。

1つずつ項目を見ながら、具体的に説明していきます。

デメリット① 保険会社倒産リスク

学資保険を提供する保険会社が倒産する可能性を忘れてはいけません。

学資保険は何故か安全なイメージありますが、普通の投資とほとんど変わりません。

「教育」をぶら下げているからか?世間ではイメージが良い印象ですが、個人的には「リターンの低過ぎる投資」だと思います。

数年間以内に倒産する会社は少ないかと思いますが、学資保険は子供が成長するまでの18年間とか入るものです。

その間、全ての保険会社が健全に経営が続いているか疑問です。

過去にも普通に保険会社は倒産しています。

<倒産した保険会社>

| 年 | 倒産した保険会社 |

| 1997年 | 日産生命 |

| 1999年 | 東邦生命 |

| 2000年 | 千代田生命 |

| 2000年 | 第百生命 |

| 2000年 | 協栄生命 |

| 2000年 | 大正生命 |

| 2001年 | 東京生命 |

| 2008年 | 大和生命 |

倒産したら、全額なくなる訳ではありませんが、払った額より少なくなる可能性の方が高いでしょう。

大切な教育資金なのに、払った額より減るリスクが結構あるのは大きなデメリットです。

デメリット② 長期資金拘束リスク

私は、この点がめちゃめちゃリスキーだと考えてます。

これだけ変化が激しくなった世の中で約20年間も続く契約をしてしまうのは、正直怖いです。

フィンテック(ファイナンス×テクノロジー)が発展して、AIを活用した投資サービスが出てきたのも、ここ数年の話です。

このような投資の方が手堅く、堅実に運用できるかもしれませんし、今後はもっといい金融サービス(教育資金特化型も)が出てくるのは間違いないでしょう。

そのような場合に20年近い契約をしていたら、乗り換えることができません。

もちろん、このような理由でなくても、何らかの理由で資金が必要になり解約するケースもあります。

学資保険を早期解約すると、元本割れとなるでしょう。

20年近い契約にも関わらず、マイナスとなる要素が大きく、リスクとリターンが全く見合っていません。

デメリット③ ペイオフ対象外

ペイオフとは、破綻した金融機関に代わって、預金保険機構が預金者に預金を一定額までは払い戻す制度です。

簡単に言うと、銀行が倒産しても1行につき1000万円まで保障されます。

つまり、銀行が倒産しても私たちの資産は安全と言えます。

ただ、保険会社はペイオフの対象ではありません。

保険会社が万が一のケースに備えて、自ら積み立ていますが、正確性は疑問です。

国が保障してるようなペイオフ制度と比べれば、信用の差は歴然です。

元本割れリスクなく、積み立てたいなら、銀行の定期預金が良いでしょう。

貯金に関するオススメ口座をまとめた記事がありますので、良かったらご覧ください。

デメリット④ 低すぎる利回り

学資保険は利回りという言い方をせず、払った金額に対して、戻ってくる金額(返戻率)で比較されます。

支払額:2,883,600円(毎月13,350円×12ヶ月×18年間)

受取額:3,000,000円

3,000,000円 ÷ 2,883,600円 =1.04倍

このように考えるのですが、分かりづらいので、上記例を利回りに直すと、

116,400円(3,000,000円−2,883,600円)÷ 2,883,600円 ÷ 18年間 ×100

=0.22%

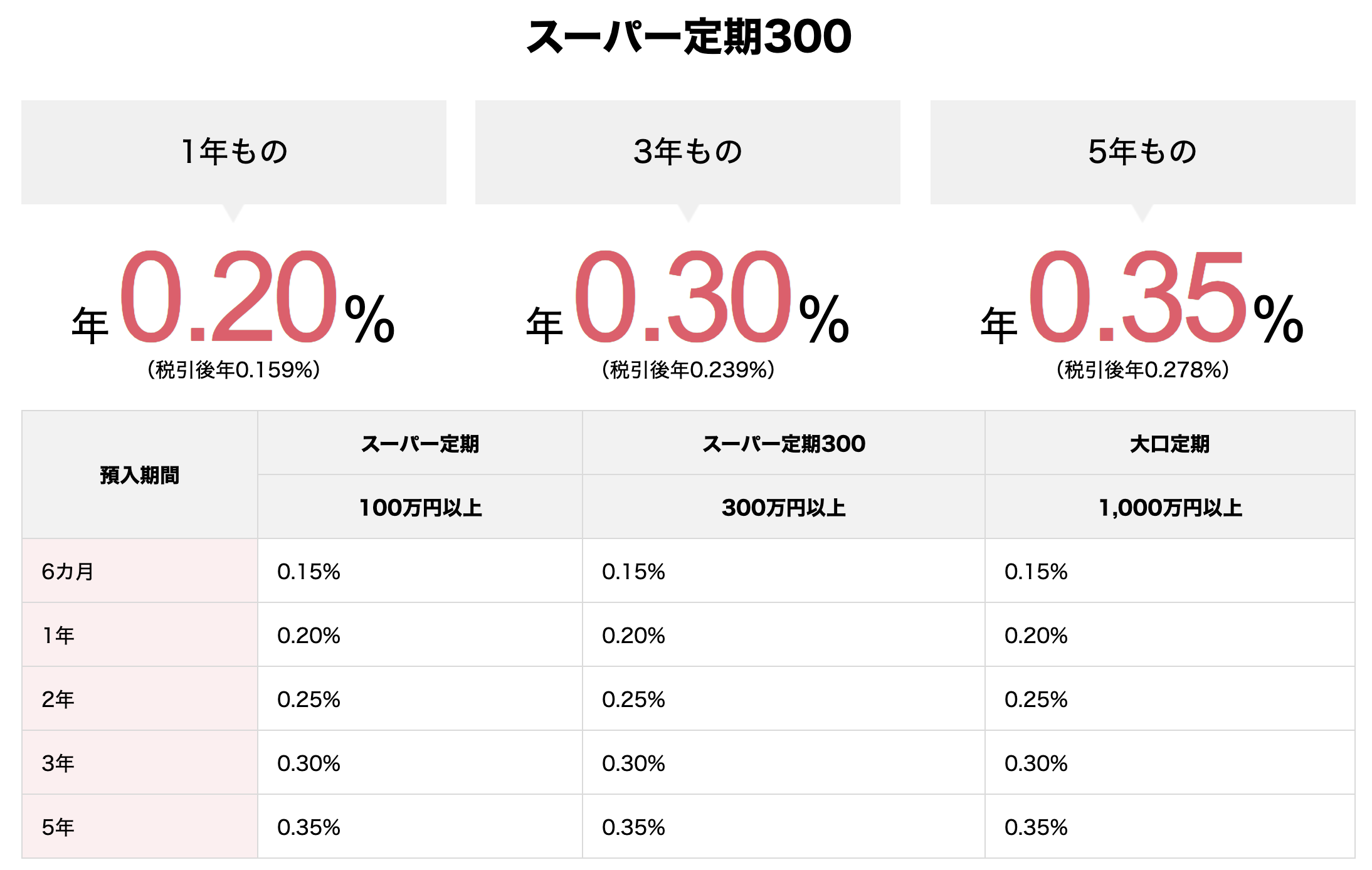

ペイオフ制度の対象でもある銀行の定期預金でもこれ以上のものがあります。

オリックス銀行の定期金利は0.20~0.35%です。

詳細はこちらの記事をご覧ください。

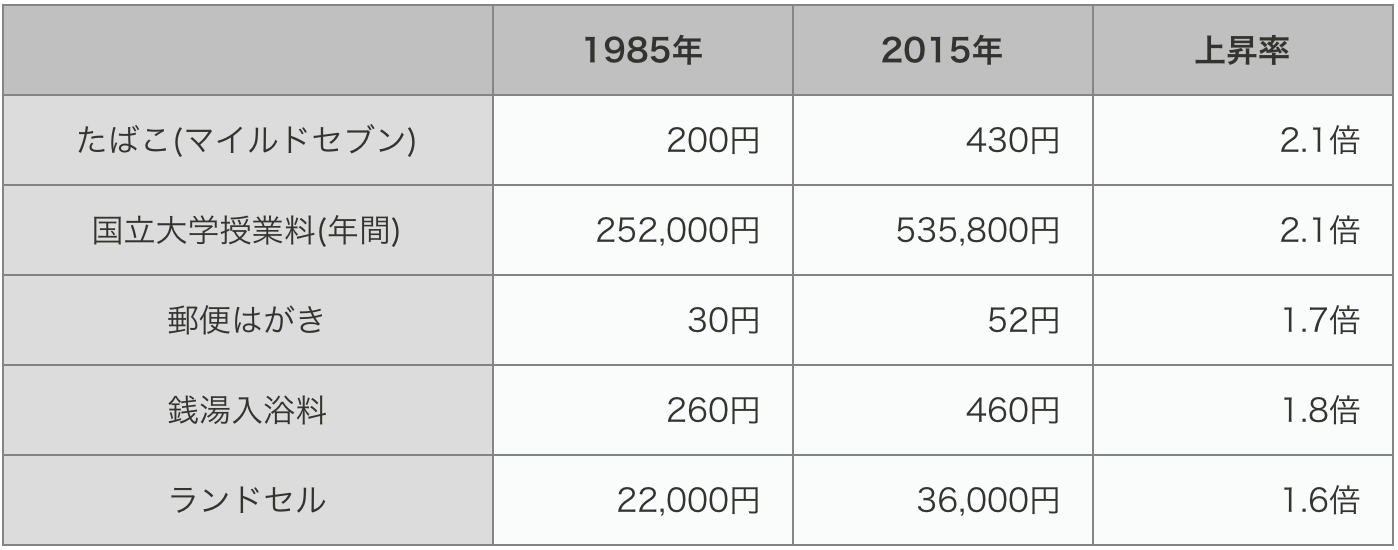

デメリット⑤ 物価上昇リスク

300万円貯めて20年後300万円戻ってきたとしても、物価が上昇していたら300万円の価値は相対的に減ることになります。

学資保険の例で言うと、入学金や授業料が当初想定していた金額より高くなります。

このような面もあるので、たとえ元本割れしなかったとしても、相対的に損する可能性もあります。

あまり気付く人も少ないのですが、20年のスパンで物価は確実に上昇しています。

分かりやすい例として、このような比較もあります。

上記例は特に上がったものをPick Upしていますが、全体的に見ても数%上昇しています。

つまり、これから20年間貯蓄する上でも物価上昇率以上に運用しなければ、積み上げたお金の価値は相対的に下がることになります。

学資保険はさることながら、定期預金でも物価上昇率には負けてしまうでしょう。

物価上昇率に対応するには、資産運用をしなければならないのです。

学資保険は入るな!定期預金+手堅い投資がオススメ!

どう考えても学資保険はメリットよりデメリットの方が大きいです。

バランスよく積み立てたいなら、このようなプランはいかがでしょう?

- 銀行定期預金(70%)

- 手堅い投資(30%)

このように資金を分けて積み立てると、バランスがいいかもしれません。

銀行定期預金(70%)

銀行定期預金だけでも学資保険と同等の利回りが得られる上、資金拘束期間も少なく、ペイオフ制度の対象でもあります。

ガチガチに守りながら積み立てるなら銀行定期預金が良いでしょう。

定期預金金利が高い2行ご紹介します。

オリックス銀行

0.20〜0.35%

オリックス銀行が定期預金金利ではトップクラスです。

預ける金額と年数によって、このようになっています。

オリックス銀行口座開設は無料です。

ご興味ある方は、公式サイトご覧ください。

SBJ銀行

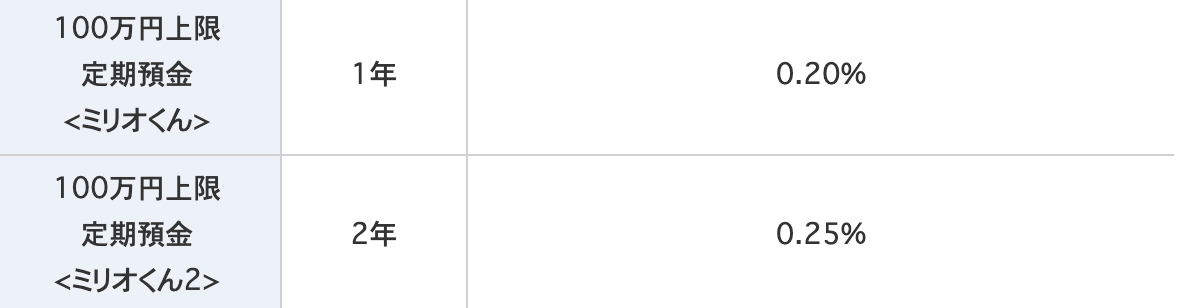

0.20〜0.25%

SBJ銀行は韓国大手銀行の新韓銀行の在日支店の事業を譲受け、2009年に営業開始した日本の銀行です。

本記事でご紹介した他の銀行に比べ、あまり馴染みがないかもしれませんが、SBJ銀行の定期預金「ミリオくん」は高利回り商品です。

こちらが年数に応じた金利です。

手堅い投資(30%)

投資は元本割れリスクがありますが、物価上昇に対応するにはある程度リスクを取らなければなりません。

とはいえ、最少限にリスクを抑えた手堅い投資でOKかと思います。

本記事では、銀行口座に預ける感覚で運用できるロボアドバイザー投資を2つご紹介します。

あなた自身で考える必要なく、AI(人工知能)を活用したロボアドバイザー側で投資先を決め、自動的に資産運用をしてくれるサービスです。

ノーベル賞受賞者が提唱する理論に基づくアルゴリズムで運用され、効率的な資産運用がされるサービスです。

WealthNavi(ウェルスナビ)

| 投資種別 | ロボアドバイザー (おまかせ運用) |

| 最小投資金額 | 10万円〜 |

| 想定利回り | 年率7.6%〜18.6% |

| 手数料 | 0.9〜1.0%(税抜) |

| 特徴 | ✔ロボアドバイザー預かり資産・運用者数No.1 ✔長期割引で最大0.9%まで手数料割引 |

WealthNavi(ウェルスナビ)はロボアドバイザー投資で預かり資産・運用者数No.1のサービスです。

積み立てサービスもありますので、学資保険を積み立てるように、毎月資産運用に回せば元本割れの可能性がさらに減るでしょう。(ドルコスト平均法)

提携先に大企業も多く、現在投資家から多くのお金が集まっています。

WealthNaviでは簡単な質問に答えるだけで、自分の運用プランを無料診断できます。

私はハイリスクで運用してますが、子供学資用で運用するならリスクは低めにしておいた方がいいでしょう。

ご興味あれば、公式サイトをご確認ください。

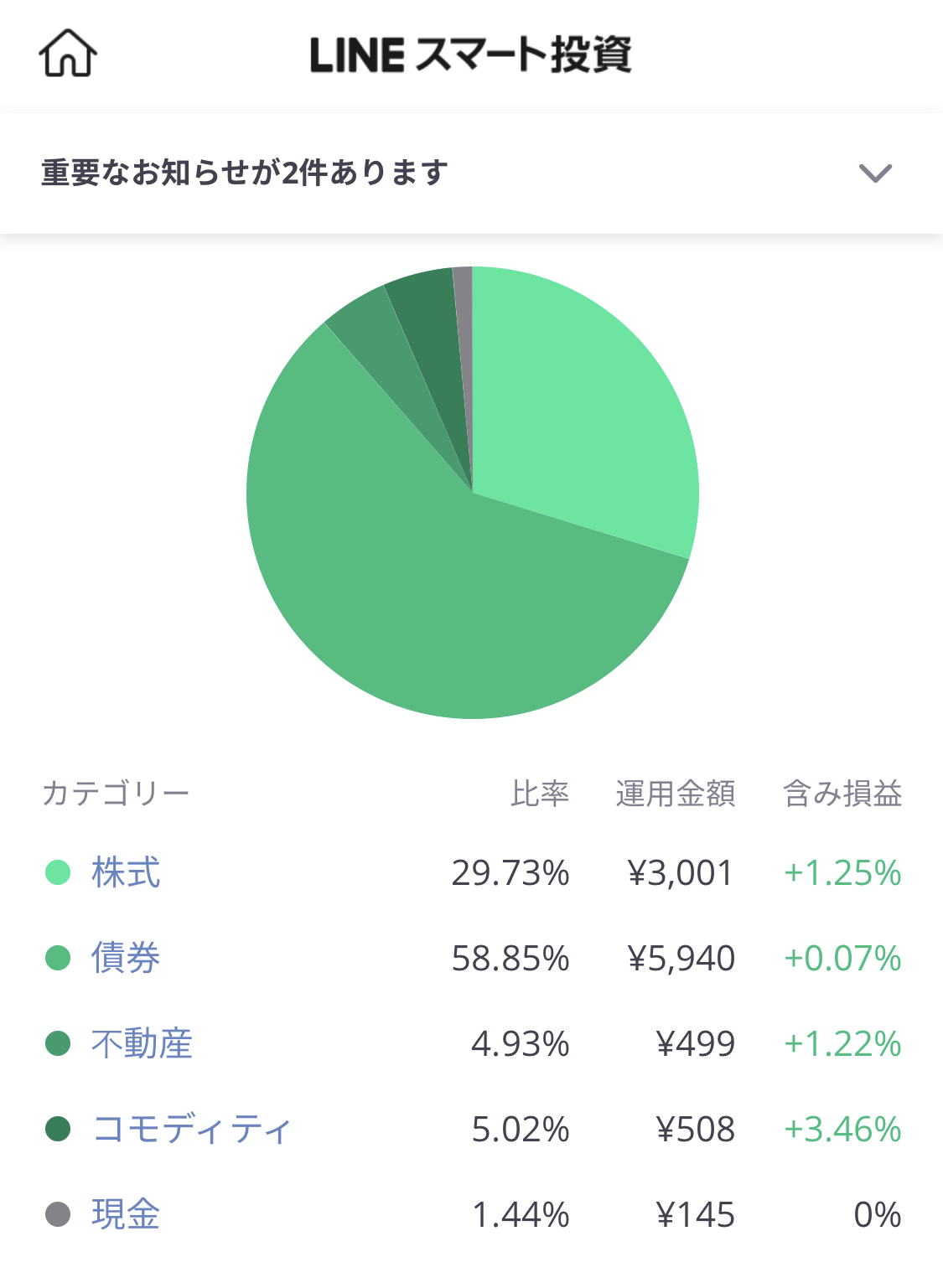

LINEワンコイン投資

| 投資種別 | ロボアドバイザー投資 (おまかせ運用) |

| 主な投資先 | 海外ETF (世界経済) |

| 最小投資金額 | 500円〜 |

| 想定利回り | 3.0〜5.0% |

| 手数料 | →2020年4月まで無料!! |

| 特徴 | ✔500円から始められるお手軽投資 ✔手数料無料キャンペーン中 (2020年4月末まで) |

「LINEワンコイン投資」はLINE社とオンライン証券会社のFOLIOが組んで展開しているロボアドバイザー投資サービスです。

週次の積み立て式で、なんと500円から始められます。

LINEワンコイン投資は、初心者向きに設計されており、かなり手堅く運用されています。

<私のLINEワンコイン投資先> 60%が値動きの小さい国債などの債券です。

60%が値動きの小さい国債などの債券です。

これだけ低リスク商品であっても想定利回りは3%以上あるため、元本保証系の金利とは比べられないほど大きくなります。

少しリスクを取れば、金利はこれくらいまで引き上げられますので定期預金などと合わせて一部運用に回すのがいいと思います。

直近の私の運用実績はこちらです。

始めて数ヶ月ですが、+2.5%に既に達しています。

<LINEワンコイン投資実績(2020.2.8時点)>

LINEワンコイン投資は、2020年4月末まで手数料無料です。

とても簡単に少額から始められますので、ご興味あれば、公式サイトご覧ください。

学資保険はメリットよりデメリット過多!おすすめしない理由5選!のまとめ

いかがでしたでしょうか?

学資保険のデメリットについて理解深まりましたでしょうか?

- 保険会社倒産リスク

- 長期資金拘束リスク

- ペイオフ対象外

- 低すぎる利回り

- 物価上昇リスク

このご時世、10~20年近い契約を交わすのはリスクが高過ぎです。

もし既に学資保険を契約済の方であっても、解約した方がその後プラスになるなら解約検討してもいいかもしれません。

1人でも多くの方が、効率良く貯蓄や投資を始め、日本の経済が活性化されることを願っています。

最後までご愛読いただき、ありがとうございました。

〜その他おすすめ記事〜

〔使用画像〕Designed by Freepik

大手金融機関で10年以上勤めた後退社し、その後は好きなことだけやりながら月約10万円で細々と暮らしております。

※2019年は株2000万円運用で月10万円の生活費を捻出してました。

>>詳細プロフィールはこちら