「国債買うか迷うなぁ〜。

安全な投資先みたいだけど、注意すべき点はあるんだろうか?

デメリットがあるなら、把握しておきたいなぁ〜。」

このような疑問にお答えします。

先に結論記載させていただきます。

- リターンが少なすぎる

- 資金拘束が長い

- 意外と内容が複雑

- 購入期間が決められている

- 楽しくない

本記事では、安全な投資先として知られる国債のデメリットについてまとめさせていただきます。

買って放置してればOKの簡単な投資と、考えてる方もいるかもしれませんが、意外と複雑な点もありますので、どうぞ本記事の内容をご参考ください。

それでは、見ていきましょう!

国債とは?

| 投資種別 | 国債 (個人向け国債) |

| 最小投資金額 | 1万円〜 |

| 想定利回り | 0.05%〜 |

| 手数料 | 無料 |

| 特徴 | ✔リスクが低く、安全 ✔年数に応じた資金拘束あり ✔新窓販国債という別種類もある |

国債は、国の発行する債券です。

個人が国にお金を貸して、その分の利息を得るイメージです。

国が潰れない限り、元本が保証されてるので、最も安全な投資かもしれません。

日本の国債には2種類あります。

- 個人向け国債

- 新窓販国債

最低購入金額、金利タイプ、市場での売買可否など、細かな点が異なりますが、本記事では、一般的な個人向け国債を中心にまとめさせていただきます。

個人向け国債は、証券会社や銀行で購入可能です。

商品性は変わりませんので、どちらかというとキャンペーンの多い証券会社を利用した方がお得でしょう。

<過去にあったSBI証券の国債キャンペーン>

SBI証券はネット証券No.1ですので、証券口座開設するならオススメです。

口座開設は無料ですので、ご興味ある方、どうぞ公式サイトご覧ください。

国債のデメリット5選!

国債のデメリットは、下記5つです。

- リターンが少なすぎる

- 資金拘束が長い

- 意外と内容が複雑

- 購入期間が決められている

- 楽しくない

1つずつ順に、補足させていただきます。

デメリット①

リターンが少なすぎる

個人向け国債の金利は、下記のように決まっています。

金利の定義が難しく書かれてますが、基本的に最低金利0.05%と考えておいて良いでしょう。

年利0.05%がどれくらいかイメージ湧きますでしょうか?

1億円 × 0.05% = 5万円(年間利息)

1億円の国債を買っても、得られる年間利息は5万円です。

しかもここから税金20.315%が引かれますので、手元に残るのは約4万円です。

1億あっても、年間4万円…

異常な少なさではないでしょうか?

しかもほとんどの人は、1億円もの資金なんてありません。

ちなみに100万円で国債買った場合は、年間500円の利息収入です。

確かに銀行の利息よりはマシかもしれませんが、どっちもゼロのようなものです。

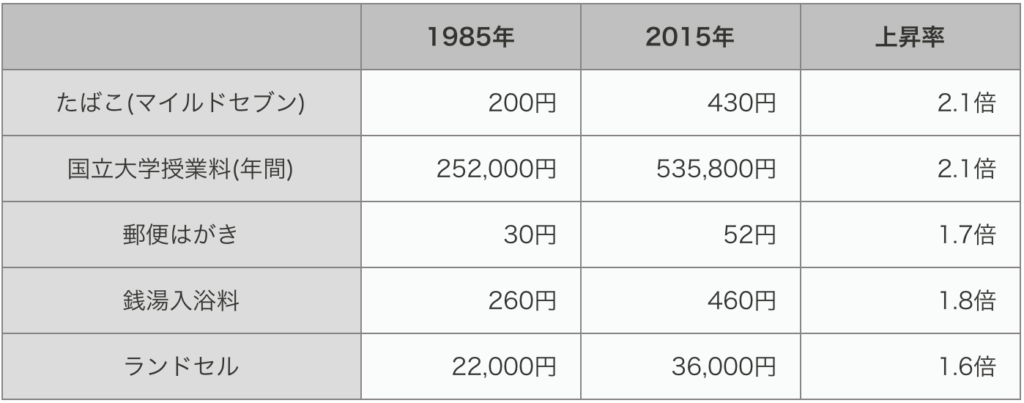

物価上昇率に劣る可能性もある

年利0.05%で運用するのも良いですが、もし物価上昇率がそれよりも大きければ、相対的に資産は減ったことになります。

現在、内閣府は物価上昇率2%を目標の1つにあげています。

内閣府は30日、中長期の経済財政に関する試算で物価上昇率が2%に達する時期を「2022年度以降」と明示した。

※日本経済新聞|物価2%「22年度以降に達成」内閣府

物価上昇率2%というのは、100万円の商品が102万円になるということです。

そんな中、国債で運用していた場合、資産は100万+500円にしかなっていませんので、物価上昇を加味すると「-19,500円」となります。

さらに、過去30年間を見渡すと、物価上昇が数倍になってるものもあります。

国債は安全な投資先ではありますが、リターンがあり得ないほど低いのが1つ目のデメリットです。

デメリット②

資金拘束が長い

個人向け国債は、3年、5年、10年の運用プランがあります。

1年以上経過すれば、解約可能ですが、その場合は、直近2回の受け取り利息の約8割を返金する必要があります。

そして注意すべきは、「1年間は完全に資金拘束される」点です。

これだけ変化の激しいの時代、1年間の資金拘束は逆にリスクが高いかもしれません。

より良い投資先が見つかっても乗り換えることはできませんし、万が一お金が必要になっても換金できません。

国債を検討されてる方は、この点をきちんと理解してから購入するとことをオススメします。

デメリット③

意外と内容が複雑

国債はリスクが低いので、シンプルな商品かと思いがちですが、意外と内容が複雑です。

主な点として、下記3つを挙げさせていただきます。

- 国債には2種類ある

- 金利が分かりづらい

- 解約時の計算が複雑

国債には2種類ある

上述しましたように、「個人向け国債」以外に、「新窓販国債」があります。

新窓販国債は、最低購入金額が5万円であったり、市場での売買可能だったりします。

そのため、新窓販国債では、途中解約する場合、元本割れの可能性もあります。(市場での価値が購入当初と異なるため)

個人向け国債がメインですので、ほとんどの方には関係ありませんが、商品として2つに分かれているのは混乱を招く恐れがあります。

金利が分かりづらい

投資において、一番重要なことは利回りです。

つまり、年利○%で運用できるか?、が投資の判断材料になります。

国債の金利は、このように表記されています。

明確に○%とは記載せず、「基準金利」という概念を元に算出します。

ちなみに基準金利はこのように定義されてます。

仕組み上やむを得ないのかもしれませんが、正直訳が分からないです。

この情報で、初心者が投資判断するのは難しくないでしょうか?

ちなみに現状は、式に関係なく最低金利の0.05%が適用されてることがほとんどです。

解約時の計算が複雑

1年経過後は解約できますが、その場合の計算式がこちらです。

(1.)第3期利子支払日以降に換金する場合

額面金額+経過利子相当額-直前2回分の各利子(税引前)相当額×0.79685

(2.)第2期利子支払日から第3期利子支払日前までの間に換金する場合

額面金額+経過利子相当額-〔直前2回分の各利子(税引前)相当額×0.79685(-初回の利子の調整額(税引前)相当額)*1〕

(3.)初回の利子支払日から第2期利子支払日前までの間に換金する場合

額面金額+経過利子相当額-〔初回の利子(税引前)相当額×0.79685+経過利子相当額(-初回の利子の調整額(税引前)相当額)*1〕

(4.)初回の利子支払日前に換金する場合

額面金額+経過利子相当額-〔経過利子相当額(-初回の利子の調整額(税引前)相当額)*1〕

ざっくり過去2回分の利息の8割を返金という感じのようですが、やはり分かりづらいです。

国債のような初心者向け、低リスク商品であれば、もっとシンプルであるべきです。

デメリット④

購入期間が決められている

国債は、購入期間が決められているので注意しましょう。

株式投資のように、いつでも売買できる商品ではありません。

<個人向け国債販売例(2020年6〜8月)>

このようは商品特性があることを把握しておきましょう。

デメリット⑤

楽しくない

投資に楽しさを求めるのは、賛否両論ありますが、国債のようにリターンが低いのであれば、楽しさのような他のメリットがあっても良さそうです。

ただ、残念ながら全く楽しくありません。

最近は、楽しい投資サービスもたくさん登場しています。

国債のように低リスクでかつ楽しいサービスを1つご紹介します。

funds(ファンズ)

| 投資種別 | ソーシャルレンディング |

| 主な投資先 | 上場企業への貸付など |

| 最小投資金額 | 1円〜 |

| 想定利回り | 2.0〜6.0% |

| 運用期間 | 4ヶ月~12ヶ月 |

| 手数料 | 口座開設・運用手数料無料 (入金手数料は個人負担) |

| 特徴 | ✔上場企業への投資・特典もあり ✔業界最小金額1円から投資可能 |

funds(ファンズ)は上場企業への貸付を中心に行う、ソーシャルレンディングサービスです。

『ネット上でお金を借りたい企業』と『ネット上でお金を貸したい人』を結びつける融資仲介サービスです。

フィンテック(ファイナンス×テクノロジー)の発達で、近年台頭してきたサービスです。

貸付先が上場の企業であるため、よりリスクが低く、投資先の透明性が高いのが特徴です。

有名な上場企業に、あなたのお金を貸して、利息を得るイメージです。

過去には「王将」や「アイフル」等の案件がありました。

<funds投資案件(例)>

fundsは上場企業への貸付なので、国債や社債のような手堅さです。

会社が倒産しながり、元本が保証されていると考えて良いので、上記2%のリターンは非常に魅力的ではないでしょうか!?

また、案件によっては優待・特典が付いています。

直近の例では、王将ファンドの特典があります。

<大阪王将ファンド#1>

- 大阪王将店舗で使える投資家特別割引券

- 新メニューサキドリ試食会&意見交換会に招待

株と同じように企業を支援できる一方、株のようにリスクは高くありません。

しかも1円から投資可能ですので、かなり安全に投資を始めたい方に向いてるでしょう。

funds(ファンズ)の口座開設は無料です。

ご興味あれば、公式サイトをご覧ください。

その他の楽しい投資サービスについては、こちらの記事でまとめていますのでよかったらご覧ください。

国債のデメリット5選【意外と複雑です】のまとめ

いかがでしたでしょうか?

国債のデメリットについて理解深まりましたでしょうか?

- リターンが少なすぎる

- 資金拘束が長い

- 意外と内容が複雑

- 購入期間が決められている

- 楽しくない

国債は確かに安全で、銀行に預けるよりは良いかもしれません。

ただ、リターンが少なすぎるので、銀行でも国債でも、どっちも意味ないというケースが考えられます。

できれば、投資先をいくつか分けて、国債以外の低リスク投資を検討しても良いかもしれません。

低リスク投資については、こちらの記事でまとめますので、よかったらご覧ください。

一人でも多くの方自分に合った投資法を見つけ、投資ライフをスタートさせていただければと思います。

最後までご愛読いただき、ありがとうございました。

〜おすすめ記事〜

〔使用画像〕Designed by Freepik

大手金融機関で10年以上勤めた後退社し、その後は好きなことだけやりながら月約10万円で細々と暮らしております。

※2019年は株2000万円運用で月10万円の生活費を捻出してました。

>>詳細プロフィールはこちら